来源:华创交运与供应链研究

本篇报告从出行数据、财务数据、股价表现三个维度复盘了2003年“非典”疫情对交运板块带来的冲击,并提出对2020年本次“疫情”影响的推演。

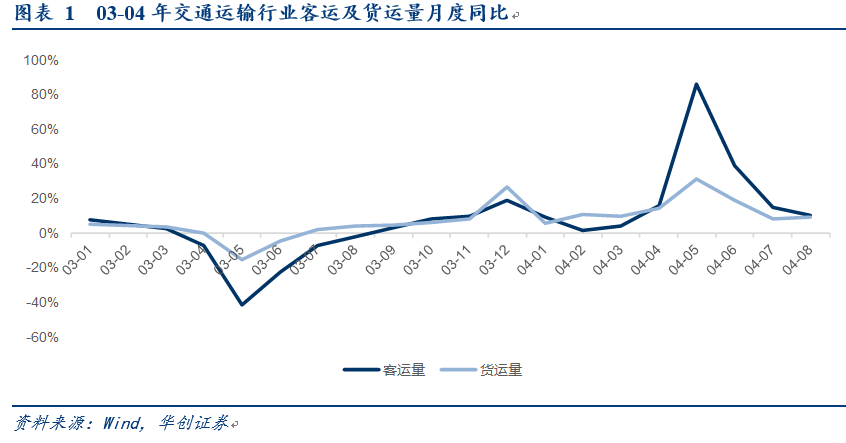

1、复盘2003,“非典”阶段性冲击出行数据。

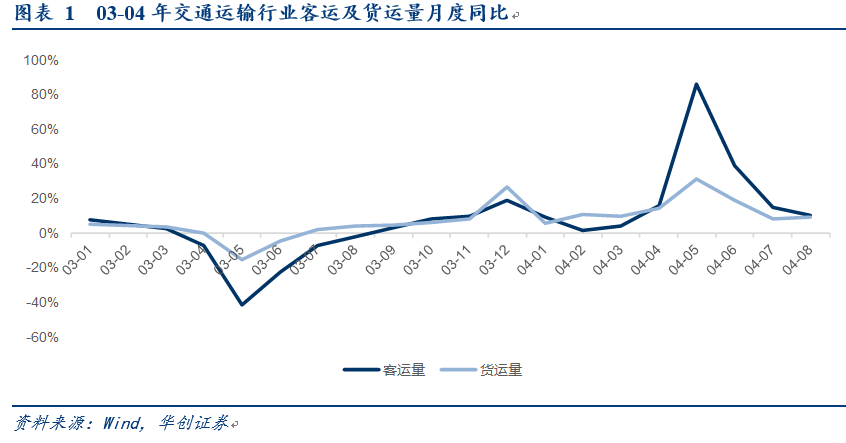

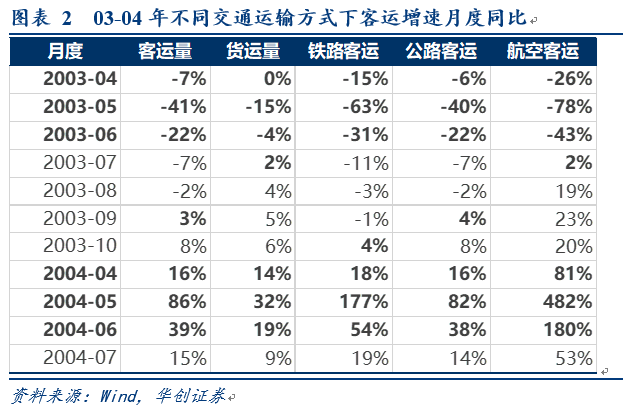

客运影响大于货运。03年4-6月交运行业客运量分别下降7%、41%及22%。

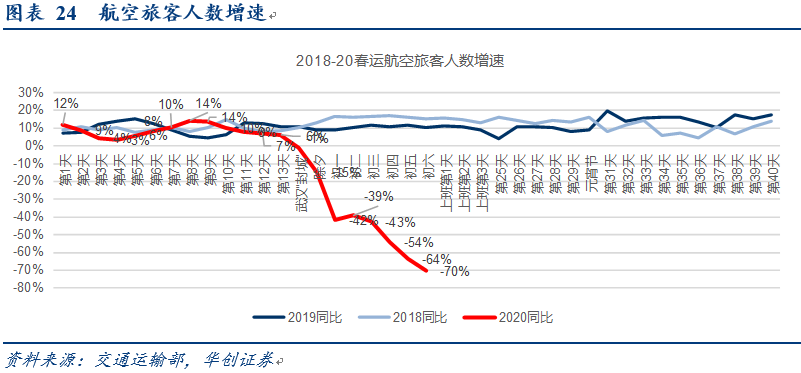

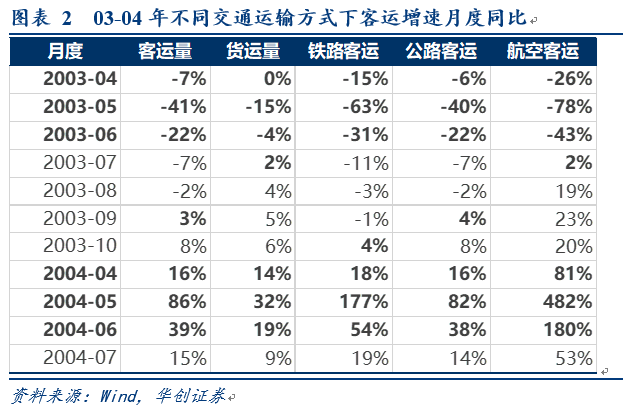

航空出行影响:单季度重大影响,需求韧性带来强反弹。

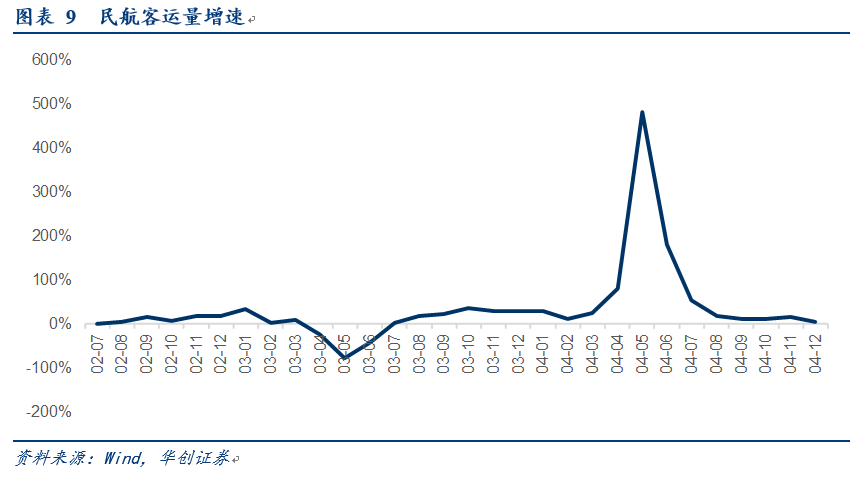

03Q1旅客增速14%,Q2增速为下降49%,4-6月分别下滑26%、78%及43%;疫情结束后,7月客运量转正,8-12月月均增速20%以上,04年4-6月增速81%、482%、180%。

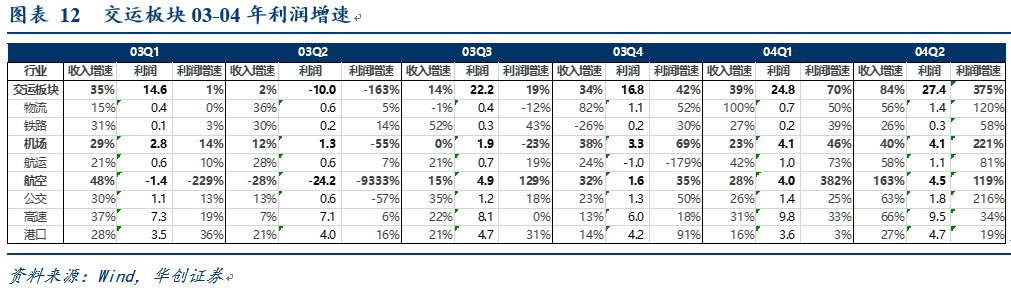

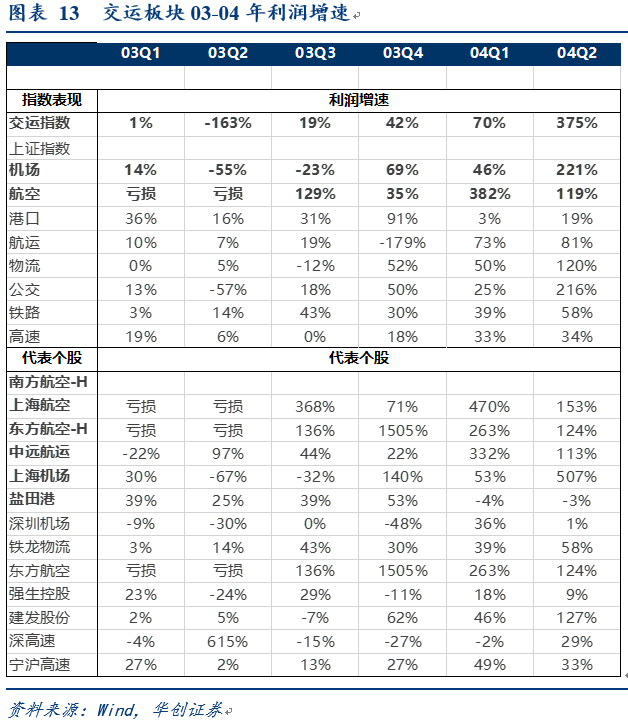

2、复盘2003,“非典”疫情对板块财务数据影响集中在Q2。

航空板块受影响最大:

Q2单季亏损24亿,其中东航亏12.5亿,海航亏10亿,但Q3即扭亏实现增长。全行业(含非上市)03年亏损27亿元,04年盈利62亿元。

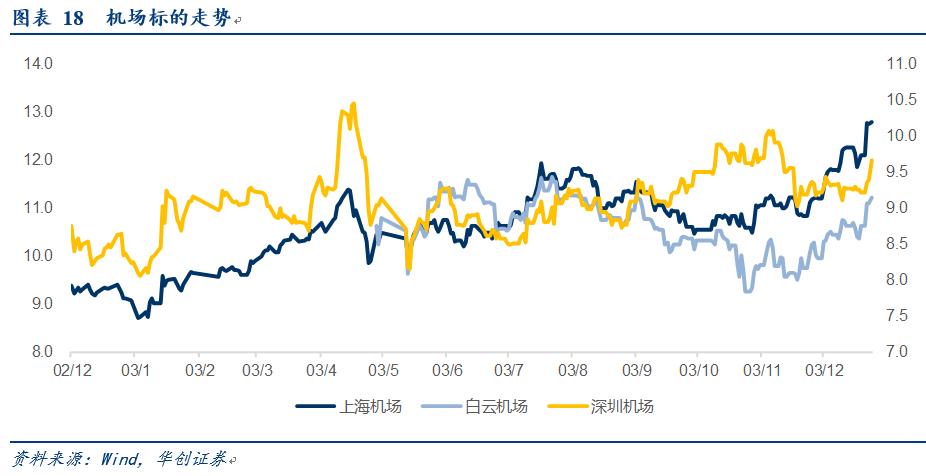

机场板块:连续影响两个季度后,出现强反弹。

代表公司:,03Q2-04Q2利润增速分别为-67%、-32%、140%、53%及507%。

高速板块:相对平稳。

代表公司:,03Q2-04Q2利润增速分别为2%、13%、27%、49%及33%。

政策性扶持相关受损行业,航空公司纷纷“自救”。

03年5至9月免征民航基金以及免征营业税等合计37.6亿;三大航实施自救措施,包括合并航班、延迟新飞机引进、暂缓投资项目、减少开支等。

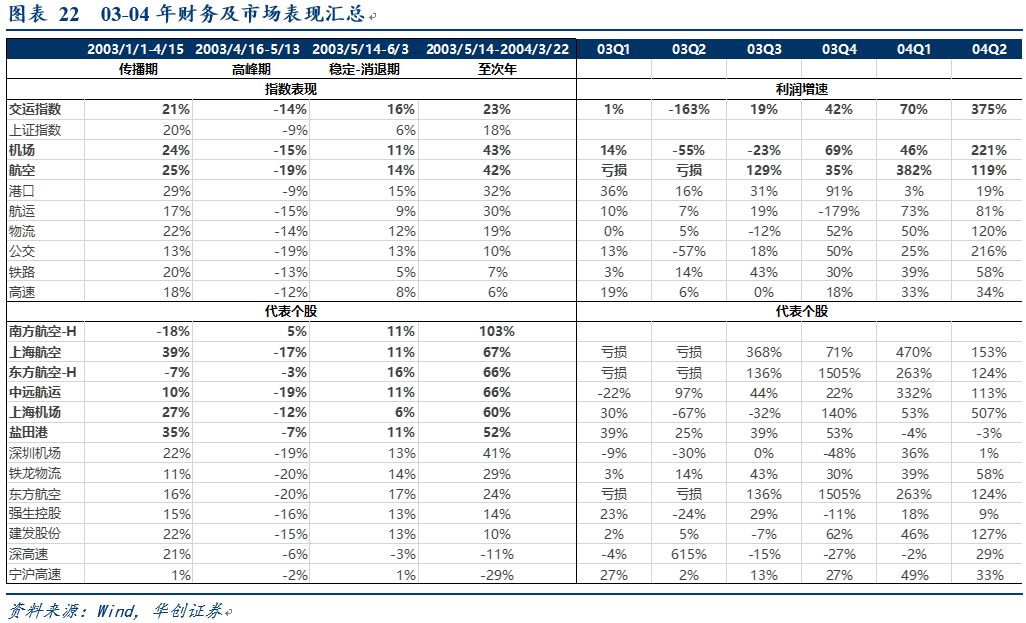

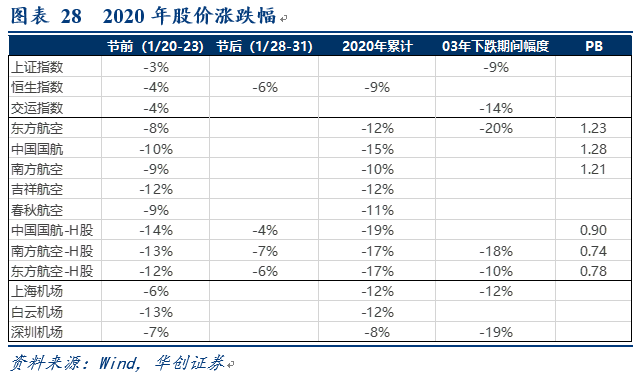

3、复盘2003,“非典”疫情对股价影响。冲击过后航空、机场反弹力度较大,H股强于A股。

扩散-高峰期(03/4/15-05/13):下跌。

交运下跌14%,航空、公交领跌,跌幅19%;机场(-15%)、高速(-12%)。

稳定-消退期(03/05/14-6/3):市场反弹。

交运上涨16%,港口(15%)、航空(14%)、机场(11%);

至次年(03/5/14-04/3/22):机场43%,航空42%大幅领涨。

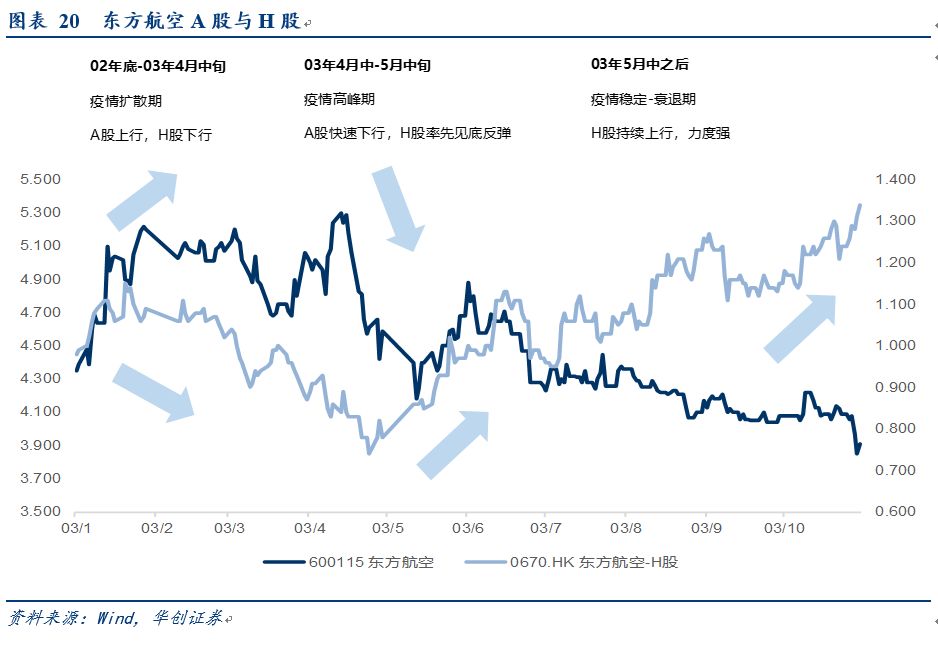

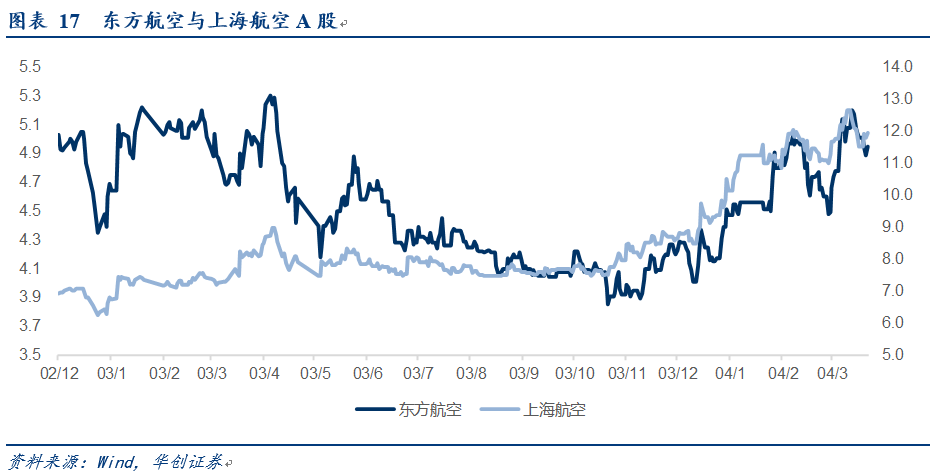

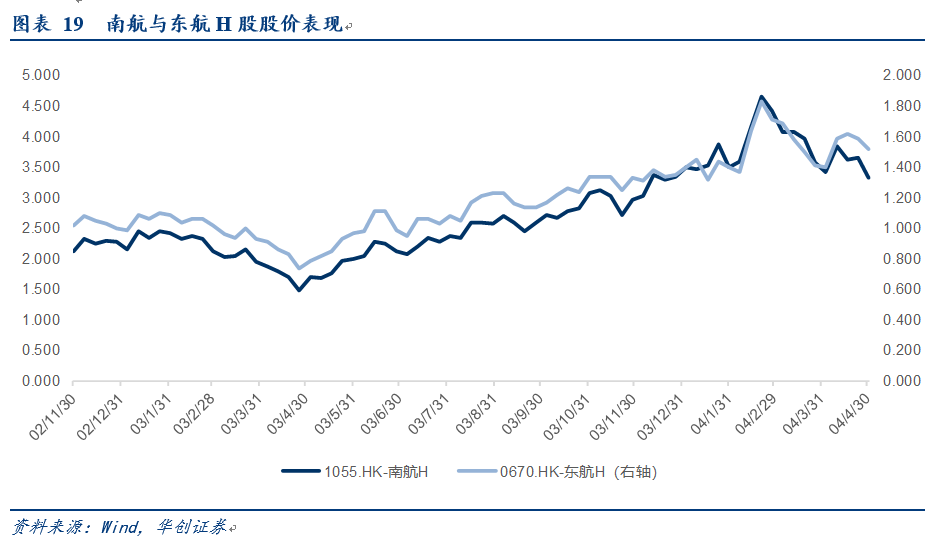

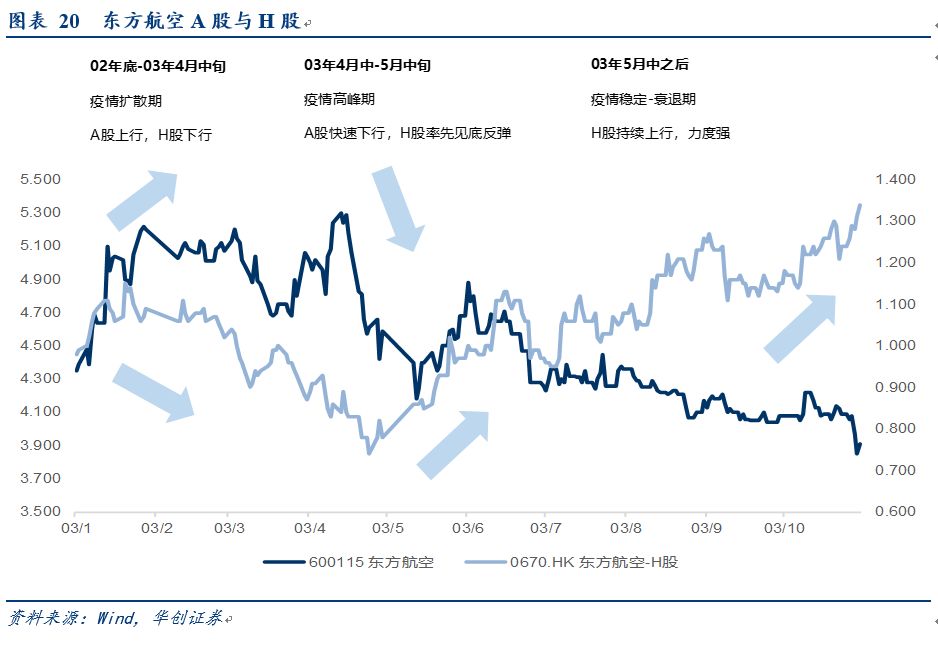

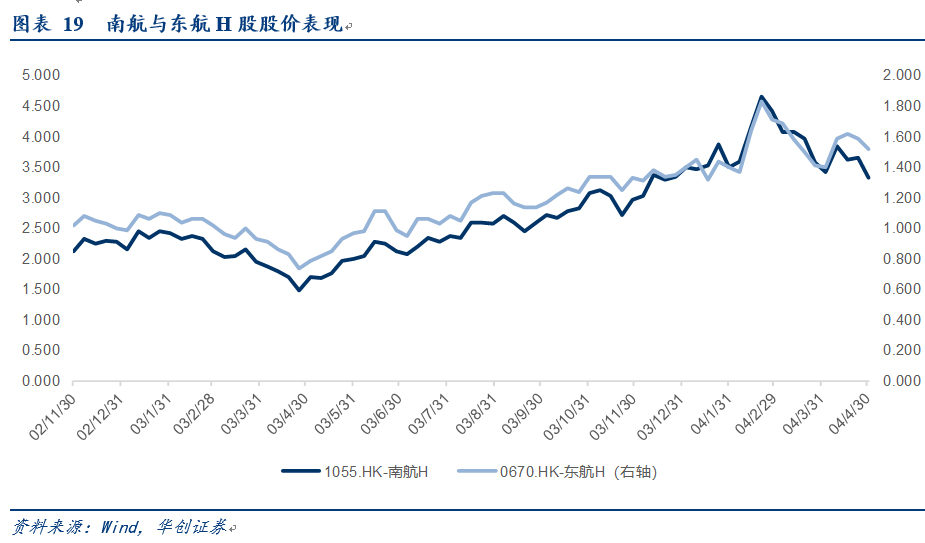

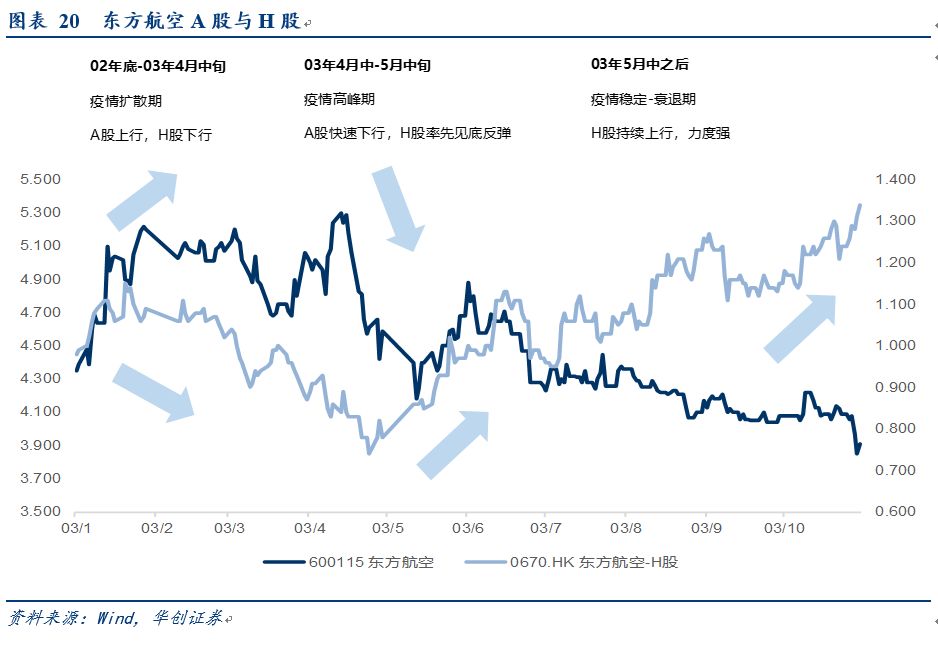

航空:H股与A股节奏不同,反弹力度更强。

H股03年4月底率先见底后开启了持续到04年3月的翻倍行情,南航H股、东航H股分别上涨174%、114%。

4、2020年“疫情”冲击几何?

1)当前交通运输业与03年比,无论行业规模还是盈利结构均发生了本质变化。

2)不改长期价值,“机”从“危”来。我们对本次影响做推演:

a)出行数据:

预计1月下旬到2月底,会类似03年4-6月,旅客人数出现较大幅度下行;疫情进入稳定-衰退期后,旅客人数会大幅反弹。

关键时点:新增病例进入稳定减少阶段;宣布防控疫情工作胜利结束。

b)财务数据:

我们预计很大概率对利润的影响集中在一季度,此后或逐季被消化。若疫情较快结束,航空、机场业绩反弹力度也会较大。

c)对相关受损板块股价:

航空、机场等节前已受冲击,预计节后惯性影响后会逐步企稳。一旦疫情防控出现好转预期,向上弹性较大,预计航空H股的弹性强于A股。

d)潜在可能受益板块:快递。

居家生活产生较多的网络购物,从而推动业务量上行。

3)我们强调长期价值:

a)机场:优质赛道,颜值经济黄金时代受益者。

b)快递:业务量景气区间,关注行业格局变化。

c)航空:极度压制会带来强劲反弹。尤其在波音MAX仍难复飞的情况下,预计年内或出现某个季度供需强弹性。

d)高速公路龙头标的,宁沪高速、等,冲击过后是投资时点。

报告摘要:

1、复盘2003,“非典”阶段性冲击出行数据。

1)客运影响大于货运。

03年4-6月客运量分别下降7%、41%及22%,但04年同期则大幅提升至16%、86%及39%。货运影响相对小,最大单月降幅15%。

2)重点复盘对航空出行影响:单季度重大影响,需求韧性带来强反弹。

a)国际航线影响大于国内。03年旅客增速1.9%,其中国内增4%,国际下降19%,地区线下降22%。

b)03Q2大幅下降,下半年迅速恢复,04年强劲增长。

03Q1旅客增速14%,未受影响,Q2增速为下降49%,4-6月分别下滑26%、78%及43%;疫情结束后,7月客运量转正,8-12月月均增速20%以上,04年4-6月增速81%、482%、180%。

2、复盘2003,“非典”疫情对板块财务数据影响集中在Q2。

1)航空板块受影响最大:

Q2单季亏损24亿,其中东航亏12.5亿,海航亏10亿,但Q3即扭亏实现增长。全行业(含非上市)03年亏损27亿元,04年盈利62亿元,客座率69.6%,提高4.7%。

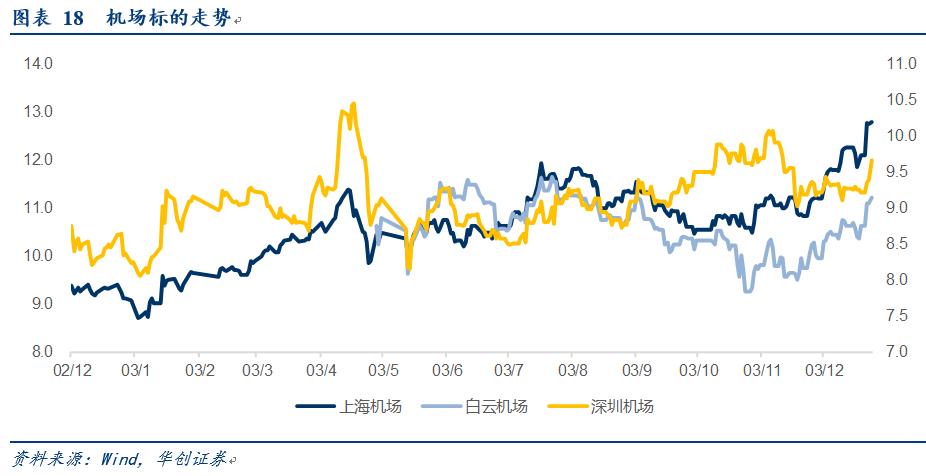

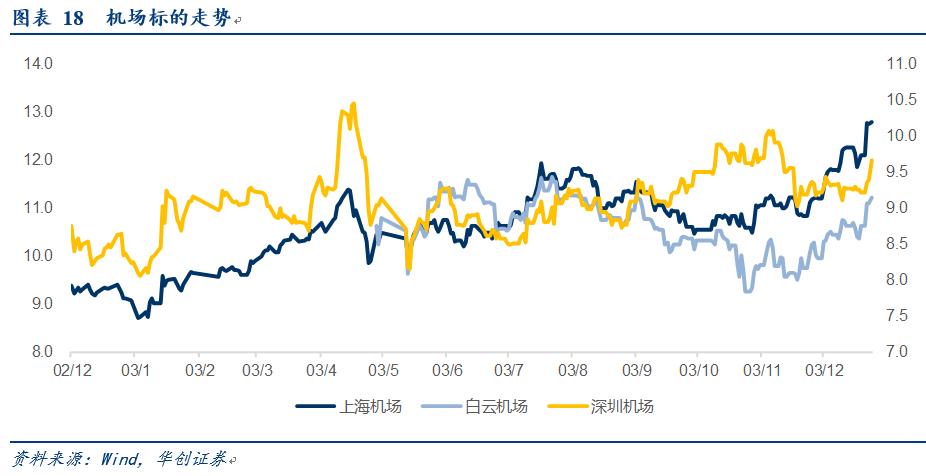

2)机场板块:连续影响两个季度后,出现强反弹。

机场03Q2-Q3利润下滑55%及23%,Q4增速69%。

代表公司:上海机场,03Q2-04Q2利润增速分别为-67%、-32%、140%、53%及507%。

3)高速板块:相对平稳。

代表公司:宁沪高速,03Q2-04Q2利润增速分别为2%、13%、27%、49%及33%。

4)政策性扶持相关受损行业,航空公司纷纷“自救”。

03年5至9月免征民航基金以及免征营业税等合计37.6亿;三大航实施自救措施,包括合并航班、延迟新飞机引进、暂缓投资项目、减少开支等。

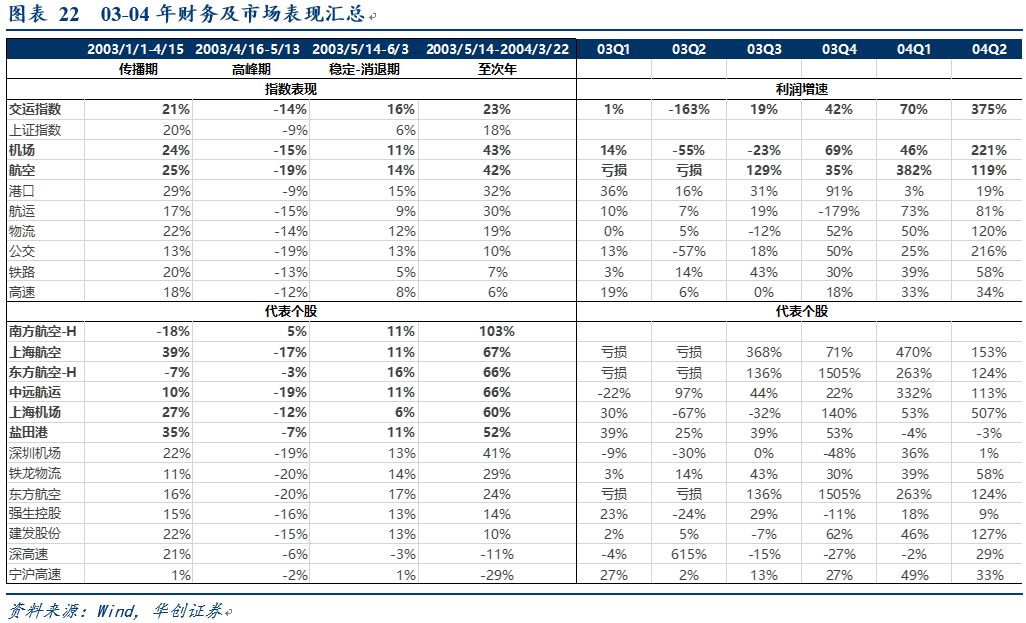

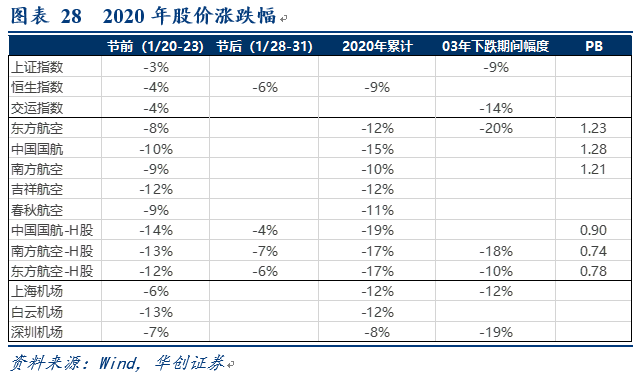

3、复盘2003,“非典”疫情对股价影响。冲击过后航空、机场反弹力度较大,H股强于A股。

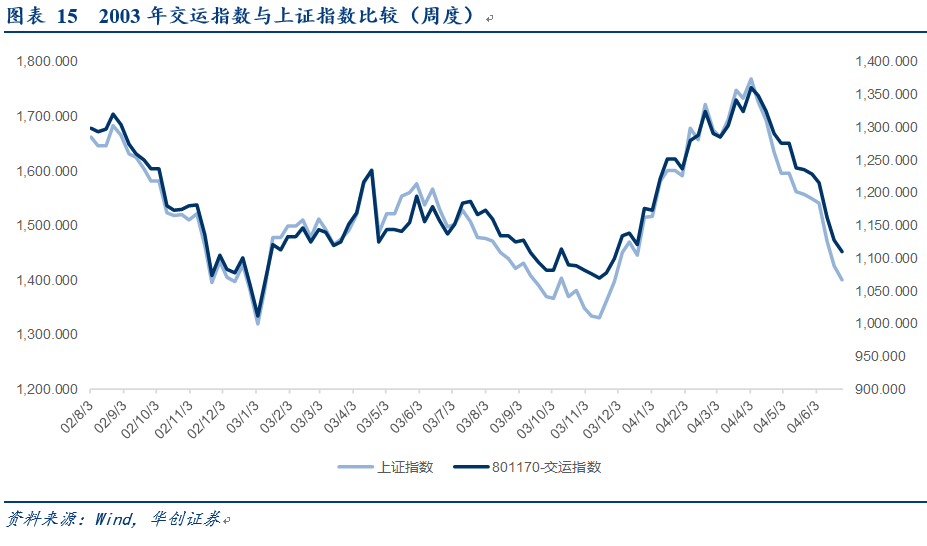

1)交运指数与上证指数基本同步

疫情传播到扩散阶段:02年12月-03年4月中旬,未受到相关影响,市场持续上涨;

疫情扩散到高峰阶段:4月15日交运指数与上证指数同步见顶回落,到5月13日见底,下跌过程中上证指数下跌9%,交运指数下跌13.5%。

2)冲击过后,航空、机场反弹力度较大,H股强于A股

扩散-高峰期(03/4/15-05/13):下跌阶段

交运指数下跌14%,跌幅16%-20%:航空、公交跌幅为19%,领跌板块;

稳定-消退期(03/05/14-6/3):市场反弹阶段

交运指数上涨16%,上证指数反弹6%。

涨幅靠前:港口(14.5%)、航空(13.8%)、公交(12.7%)、物流(11.5%)、机场(10.6%);

至次年(03/5/14-04/3/22):航空、机场大幅领涨。

机场43%,航空42%,港口32%,航运30%;

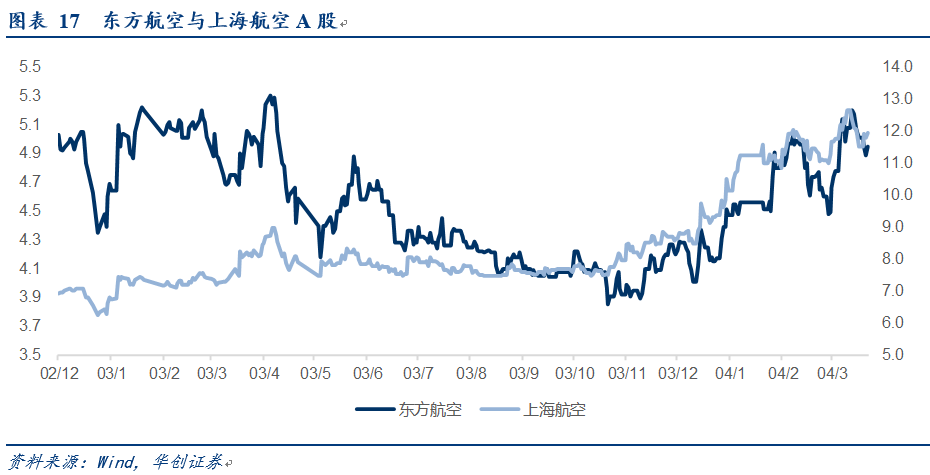

代表性标的看:

扩散-高峰期(03/4/15-05/13):下跌阶段

、上海航空、上海机场、分别下跌20%、17%、12%,19%

稳定-消退期(03/05/14-6/3):市场反弹阶段

东方航空、上海航空、上海机场、深圳机场分别上涨17%、11%、6.4%、13.3%

至次年(03/5/14-04/3/22):航空、机场大幅领涨。

东方航空、上海航空、上海机场、深圳机场分别上涨24%、67%、60%、41%。

2、航空:H股与A股节奏不同,反弹力度更强

年初到4月15日,南航H股、东航H股分别下跌20%及14%,距离02年12月的高点分别下跌30%及20%。

而A股航空股涨幅跟随市场超过20%,

H股在4月25日见底,开启了持续到04年3月14日,南航H上涨174%,东航H上涨114%的大行情。

其中03年5月13-04年3月22,南航、东航H股分别上涨103%及66%,同期东航A股仅上涨24%。

4、2020年“疫情”冲击几何?

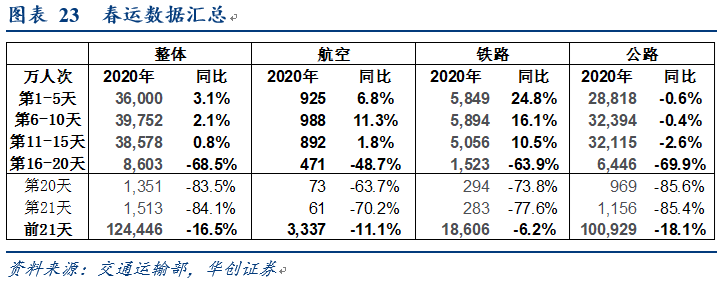

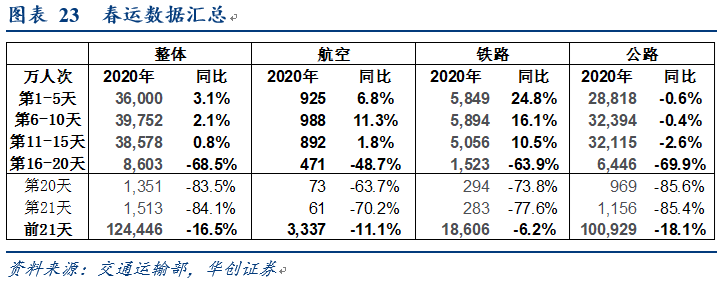

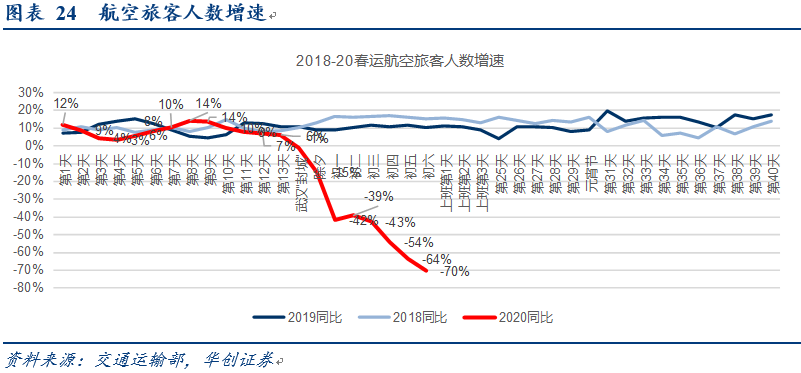

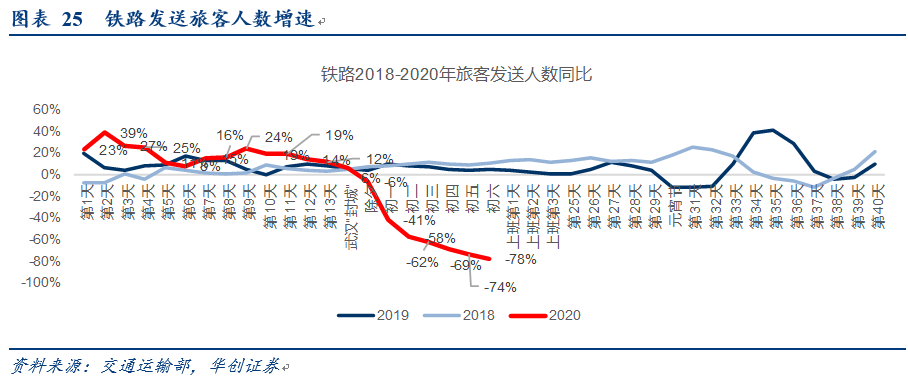

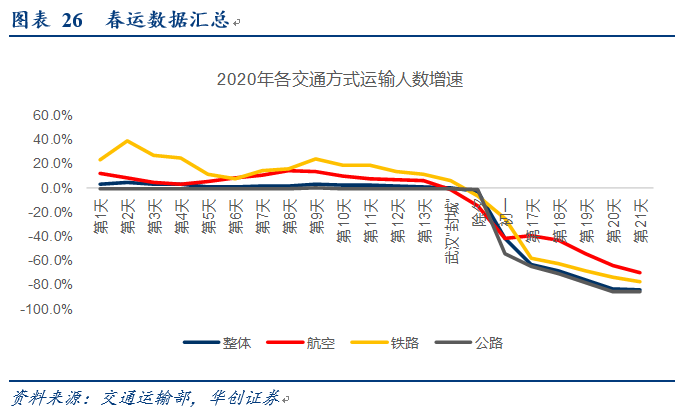

1)春运第16-20天数据看:疫情冲击与03年高峰期类似

春运前21日(1月10-30日),全国共发送旅客12.4亿人次,同比下降16.5%。

其中:铁路同比下降6.2%,航空同比下降11.1%,公路下降18.1%。

第16-20天,整体、航空、铁路、公路增速分别为-68.5、-48.7%、-63.9%、-78.5%;降幅来看,与2003年非典爆发期,即5月客运量下降的影响基本相当,系因本次疫情防控中,及早地启动了最高级别应对。

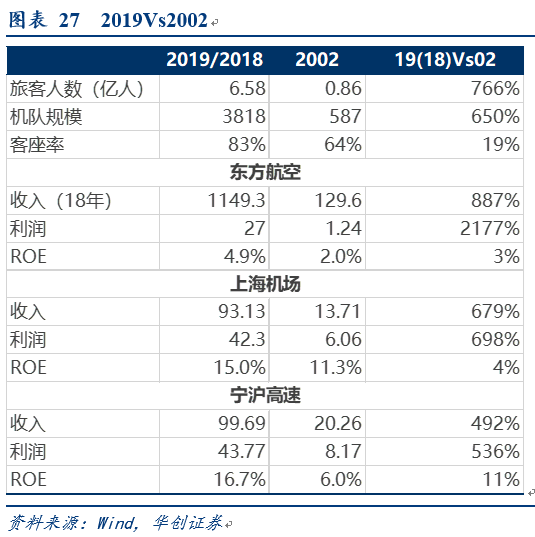

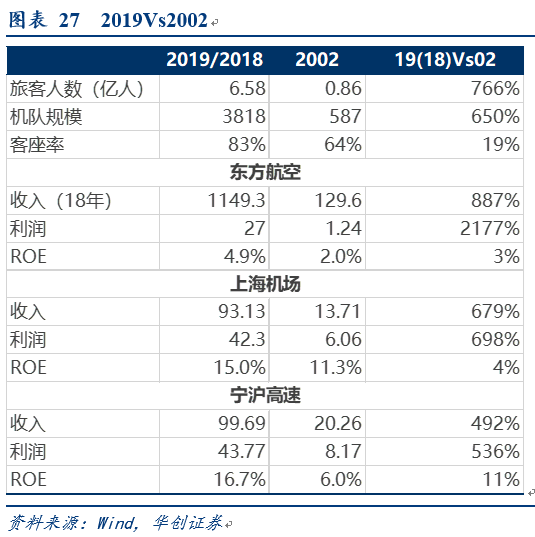

2)当前的交通运输行业与03年已有本质性变化

无论从行业规模还是盈利结构,均已经发生了本质变化。

从行业规模,

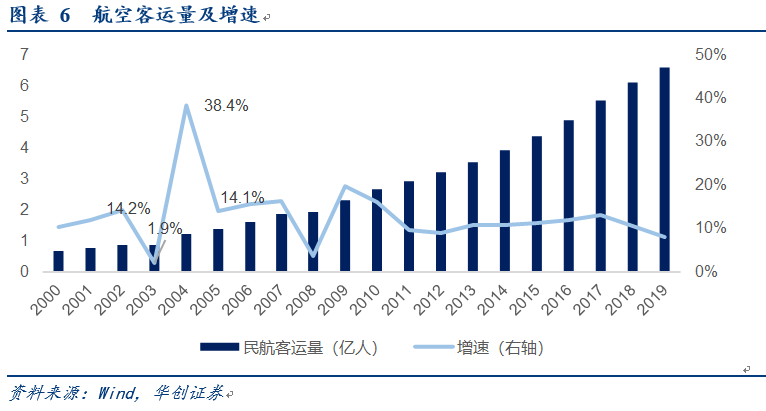

以航空行业为例,2002年旅客人数仅0.86亿人,2019年6.58亿人次,近8倍增长;机队规模从587架增加至3818架;客座率提升了19个百分点至83%。

从盈利结构:

如上海机场的利润驱动由航空性业务已经变为了免税等非航业务驱动。

(三)不改长期价值,“机”从“危”来

我们认为,历史上看,“疫情”等冲击是一次性突发事件带来的影响,并不会改变行业发展趋势以及公司自身价值,其对经营数据-财务数据-股价表现的影响也是阶段性的冲击,因此冲击过后反而会构成投资机会。

我们对2020年本次影响做推演:

1)对出行数据的影响:

预计1月下旬到2月底,会类似03年4-6月“疫情”高峰期的影响,旅客人数出现较大幅度下行;而疫情进入稳定-衰退期后,旅客人数会大幅反弹。

关键观察时点:

a)新增病例进入稳定减少阶段,

b)宣布防控疫情工作胜利结束。

2)对财务数据的影响:

03年疫情影响主要影响为当年Q2一个季度,我们预计很大概率对2020年财务报表的影响集中在一季度,此后随着经营数据反弹,一季度的影响或逐季被消化。

若疫情较快结束,航空、机场业绩反弹力度也会较大。

3)对相关受损板块标的股价的影响:

航空、机场等节前已受冲击,预计节后惯性影响后会逐步企稳。一旦疫情防控出现好转预期,向上弹性较大,预计航空H股的弹性强于A股。

4)潜在可能受益板块:快递

居家生活或产生较多的网络购物,从而推动快递业务量上行,邮政局数据显示:1月24日至29日,全国邮政业揽收包裹8125万件,同比增长76.6%,投递包裹7817万件,同比增长110.34%。

5)我们强调长期价值:

机场:优质赛道,颜值经济黄金时代受益者。

预计精品战略未来将开启上海机场免税红利第二阶段,而料粤港澳机场群格局重塑,将加速释放免税红利。

快递:业务量仍处景气区间,关注行业格局变化。

展望2020年:预计仍将维持20%左右的业务量增速,但天量时代网络稳定性的作用将放大。建议关注行业格局演变,一看阿里能否成为破局者,求得最优解,其二看行业价格竞争是否能“终结”。重点关注韵达、顺丰,关注。

航空:极度压制会带来强劲反弹。

19年旅客增速为10年最低,20Q1遭遇疫情影响,预计将较大幅度的下滑,但航空需求韧性,延后的需求释放会使之出现极度压制下的强反弹,尤其在波音MAX仍难复飞的情况下,预计年内或出现某个季度的供需强弹性。

对于稳健的高速公路龙头标的,宁沪高速、深高速等,冲击过后是投资时点。

风险提示:“疫情”冲击超预期,人民币大幅贬值,经济大幅下滑。

一、复盘2003,“非典”阶段性冲击出行数据

(一)阶段性影响:客运影响大于货运;航空受影响大,但反弹快

回顾:2003年“非典”疫情发展阶段

传播-扩散期:02年11月-03年2月。2002年11月广东出现首例病例,02年11月-03年2月处于扩散期。

扩散-高峰期:03年3月-5月中旬。03年3-5月进入新增病例大幅增加阶段。

稳定-消退期:03年5月中-6月。6月后基本得到控制,7月基本结束。

1、2003年“非典”疫情对客运影响大于货运

在“非典”疫情爆发期的二季度对交通运输客运量影响最大:4-6月整体客运增速分别为下降7%、41%及22%,

7-8月继续下行7%及2%,9月开始企稳同比回升,次年04年4-6月大幅提升,实现同比增长16%、86%及39%。

货运相对影响较小,最大月度跌幅发生在03年5月,下降15%。

因此客运受影响程度显著大于货运。

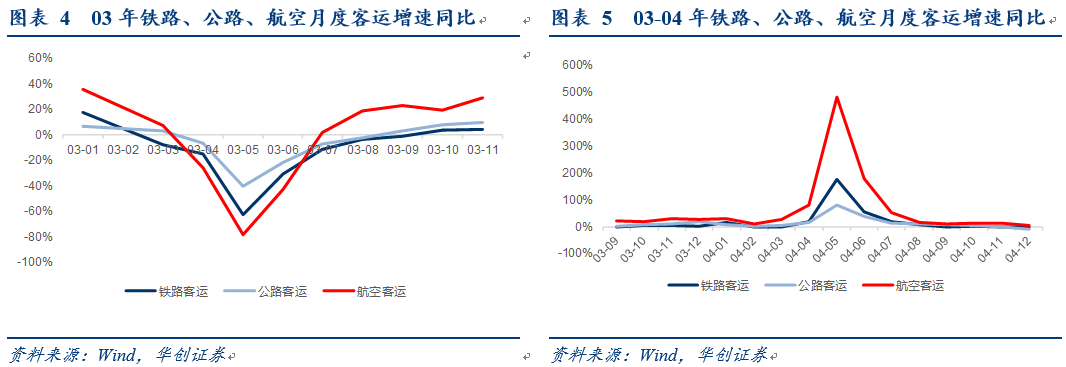

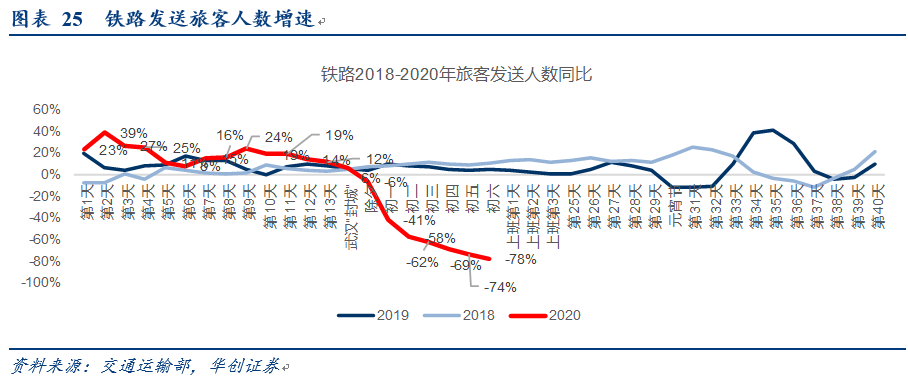

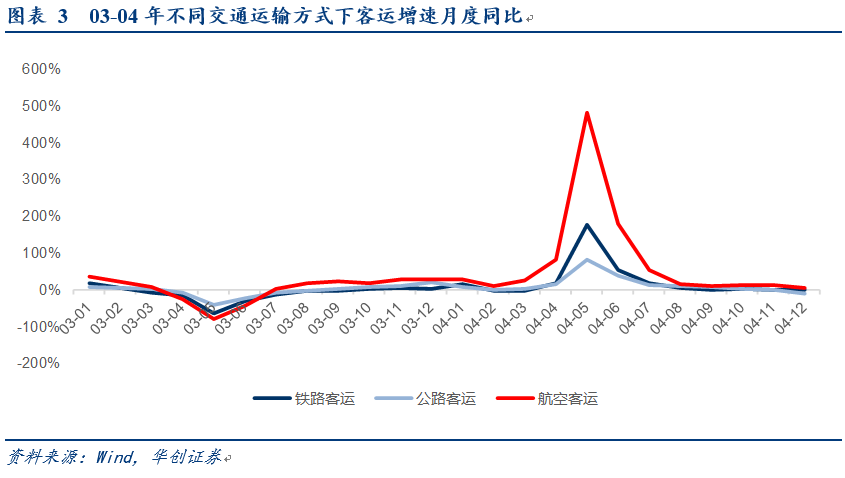

2、从不同交通运输方式下,航空客运受影响大,但反弹快,力度大。

1)航空客运受影响大:

航空客运量同比:2003年4-6月下滑26%、78%及43%;

同期铁路下滑15%、63%及31%;公路下滑6%、40%及22%

2)但航空率先企稳回升:

7月航空客运量同比转正,8-12月月均增速在20%以上,而铁路、公路分别在10月和9月才同比转正;

3)航空客运反弹力度大:

在次年04年4-6月中,航空增速81%、482%、180%;

铁路为18%、177%、54%;公路为16%、82%、38%。

航空增速反弹力度明显强于公路、铁路。

(二)03年“非典”对航空出行影响:单季度重大影响,需求强韧性带来强反弹

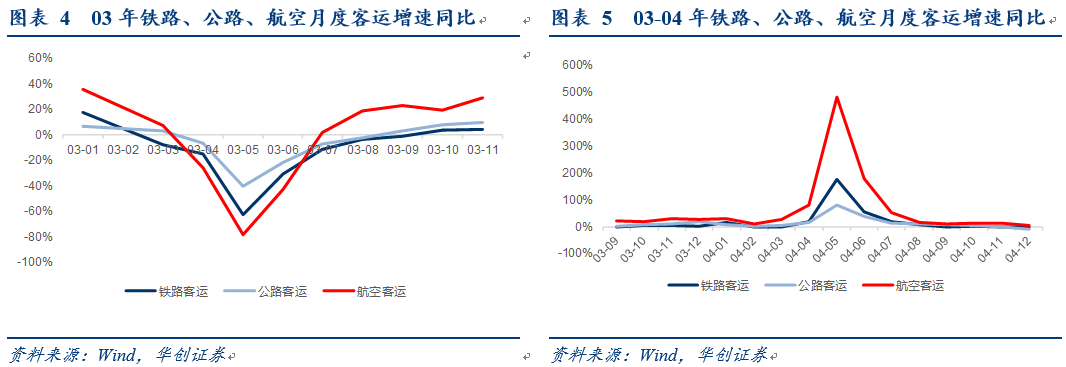

1、03年“非典”疫情导致航空单季度出行增速大幅下降,国际航线影响大于国内

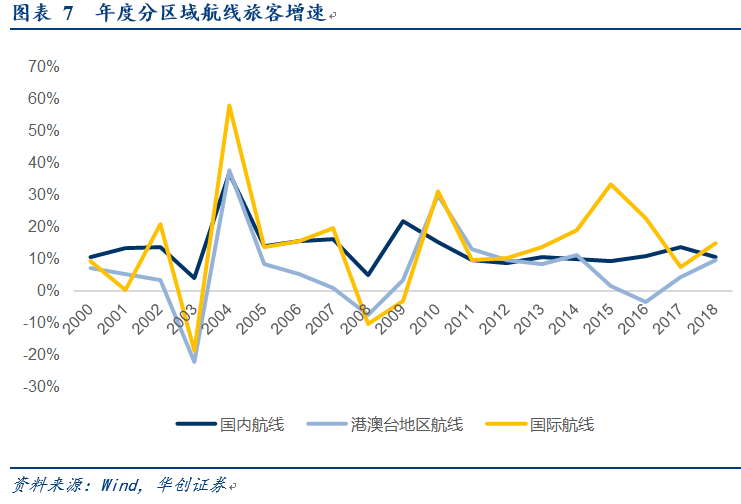

1)从年度数据看:国际航线影响大于国内

2002年全国民航旅客人数0.86亿人次,增速14.2%,2003年0.8亿人次,增速降至1.9%,二十年最低增速,但次年2004年大幅增长38%至1.2亿人次。

分区域航线看,国内航线客运量增长4%,国际航线下降19%,地区航线(港澳台)下降22%。国际及地区航线受影响明显大于国内。

RPK角度,整体下降0.5%,其中国内增长4.4%,国际下降16%,地区航线下降21%。

2)分季度看:03Q2大幅下降,下半年迅速恢复,04年强劲增长。

2003Q1旅客增速14.1%,未受明显影响,而Q2旅客增速则为下降48.9%,下半年迅速恢复至20%的增长。

民航局2003年公报中写道:“二季度比上年同期少运旅客约1000万人,损失运输收入近100亿元人民币,航空公司出现巨额亏损。”

进一步看月度数据:

2003年4-6月客运量增速均为下降,分别为下降25%、78%及43%,在病例增加高峰期的5月客运量降幅最大。

6月稳定后,7月恢复至4%的增速,8-12月月均增速近30%,

同时低基数下,2004年的4-7月分别为81%、481%、180%及54%的高速增长。

2、政策性扶持相关受损行业,航空公司纷纷“自救”

1)政策性扶持航空业等受损行业

为减轻“非典”疫情影响,缓解民航业经济效益严峻形势,国家采取一系列扶持政策。经国务院批准,财政部、国家税务总局发出紧急通知,决定对受“非典”疫情直接影响比较突出的部分行业在2003年5月1日至9月30日期间实行税收优惠政策。

5月11日,国家税务总局发出通知决定民航业在2003年5月1日至9月30日期间,免征民航基础设施建设基金,对民航的旅客运输业务免征营业税、城市维护建设税、教育费附加费。

期间内,国家免征民航基础设施建设基金23.3亿元,免征营业税、城市维护建设税和教育附加等税金14.3亿元,共计37.6亿元。

2)航空公司纷纷“自救”

国内三大航空公司纷纷实施自救措施,以尽可能地将损失减少到最小,包括合并航班、拖延新飞机引进、暂缓投资项目、减少开支等。

以东方航空为例:采取措施包括推迟新飞机的引进计划、取消及合并部分航班、全员减薪等方式力求使损失降低到最小程度。

推迟2003年度飞机的引进计划;

实时监控市场状况,取消或合并低客座率、低收益的航班;

加强与其他航空公司的合作,共同维持票价,稳定市场秩序,提高市场营销决策效率和决策质量;

采取多种措施,减少行政开支,降低管 理费用,节约运营成本;

公司全体员工施行减薪计划,缩减新进员工比例并推迟签约,按比例对员工实行休假、培训和轮班工作制度;

对本年度原计划投资的项目的实施进行清理调整,对非生产一线急需的项目开支暂缓推迟拨付;

提前实施各项飞机的定检维修计划;

对飞机餐食标准按航班旅客构成细分采取合理调整,进一步降低餐食成本;

以货补客,大力发展货运业务,使货运成为困难时期公司新的收入和利润增长点。

3、行业及主要公司:03年下半年至04年实现了强劲反弹

1)行业性强反弹

2003年全行业运输飞机平均日利用率7.8小时,比上年下降0.7小时,降幅8.2%。客座率为64.4%。

航空公司主营业务收入830亿元,增长1.1%;全年亏损27亿元,较上年减利增亏30亿元。

2004年航空公司主营业务收入1165亿元,增长42%,全年盈利62亿元,较上年减亏增利91亿元。

2004年全行业运输飞机平均日利用率9.4小时,涨幅约两成。客座率69.6%,比上年提高4.7个百分点。

2)主要公司强反弹

a)东方航空:

2003年上半年RPK降幅20.4%,客座率大幅下降10.9%,客运收入下降21%,其中国际及地区航线跌幅明显超过国内航线。

国内航线客运收入下降14.2%,RPK降幅8.2%;国际线收入下降22%,RPK降幅29%,客座率下降18%。

其中:4-6月东方航空日均RPK分别为35.93、9.20和19.42百万客公里,较02年同期分别下降34.98%、81.97%和62.29%;

平均每天载运旅客人数分别为2.48、0.52及1.54万人,较02年同期分别下降29.64%、83.87%和40.59%。

但下半年整体回升,国内线领先回暖。

下半年整体RPK增速恢复至15.7%,国内46%,国际-16.8%,地区增长6.6%;

收入角度,国内增长38.8%,国际下降5.6%,地区线增长1.7%。

2003年全年,客运收入小幅下降0.9%,RPK下降1.1%,国内实现收入增长13%,国际和地区分别下降13%及16%。

2004年上半年强劲增长,整体RPK增长86%,客座率提升11%,收入增长81%,其中国内RPK89%,国际74.4%,地区113%。全年客运收入增长44%,RPK增长50.7%。

附:上海航空(后来东上航合并):

03Q2:RPK下降43%,ASK调减15%,客座率下降21%,旅客人数下降41.5%,导致上半年客运收入下降9.5%;

04年H1 :RPK增长62%,ASK增长36%,客座率提升10.3%,客公里收益提升3.7%,客运收入提升68%,客运量增长60.9%;

03年全年RPK增长6.7%,ASK增长12%,收入同比增长8.9%,客座率下降4.7%。

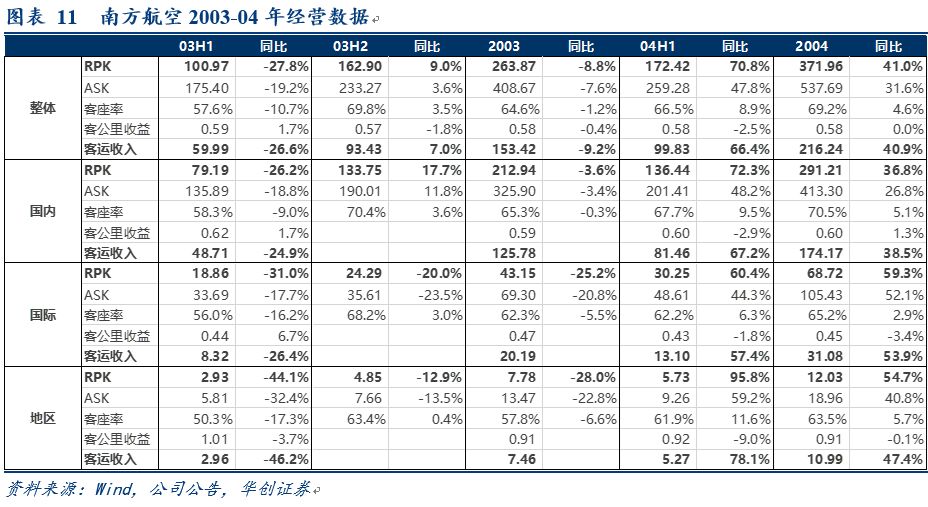

b):

2003年上半年RPK降幅27.8%,客座率大幅下降10.7%,客运收入下降27%,

其中国内航线客运收入下降24.9%,RPK降幅26.2%;国际线收入下降26.4%,RPK降幅31%,客座率下降16%,地区收入下降46%,RPK下降44%,客座率下降17%。

飞机日利用率7.33小时,下降24.51%

其中:03年4-6月,RPK分别下降40%、83.5%、61.5%。

下半年整体回升,国内线领先回暖,下半年整体RPK增速恢复至9%,国内18%,国际-20%,地区增长-13%,收入角度,整体收入增长7%

2003年全年,客运收入下降9.2%,RPK下降8.8%,国内RPK下降3.6%,国际和地区分别下降25%及28%;

2004年上半年,整体RPK增长71%,客座率提升9%,收入增长66%,其中国内RPK72%,国际60%,地区95%。全年客运收入增长41%,RPK增长41%。

二、复盘2003,“非典”疫情对财务数据影响集中在Q2一个季度

2003年上半年,交运板块合计40家上市公司,其中物流3只,铁路1只,机场3只,航运5只,航空4只,公交5只,高速11只,港口8只。(注:现在交运板块中的代表性公司:南方航空03年7月在A股上市,国航尚未上市;、(中国远洋)、快递公司等均未上市)。

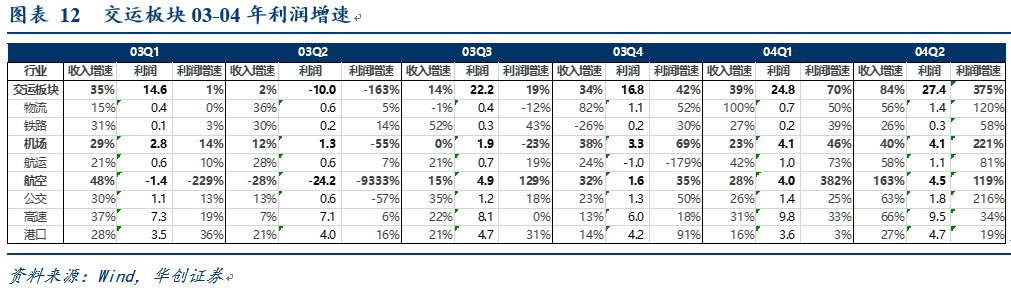

03年Q1交运板块公司利润14.6亿,同比增长1%,但Q2利润转为亏损10亿,Q3-Q4利润增长至22及17亿,增速19%及42%,04Q2同比大幅增长。

1)航空板块受影响最大:

受到油价上行(同比增长超过20%),以及“非典”冲击双重影响,二季度单季度亏损24亿,东航亏损12.5亿,上航亏损1.8亿,海航亏损10.1亿(H股上市的南方航空上半年合计亏损14.2亿。)

但航空板块Q3已经扭亏,实现增长。

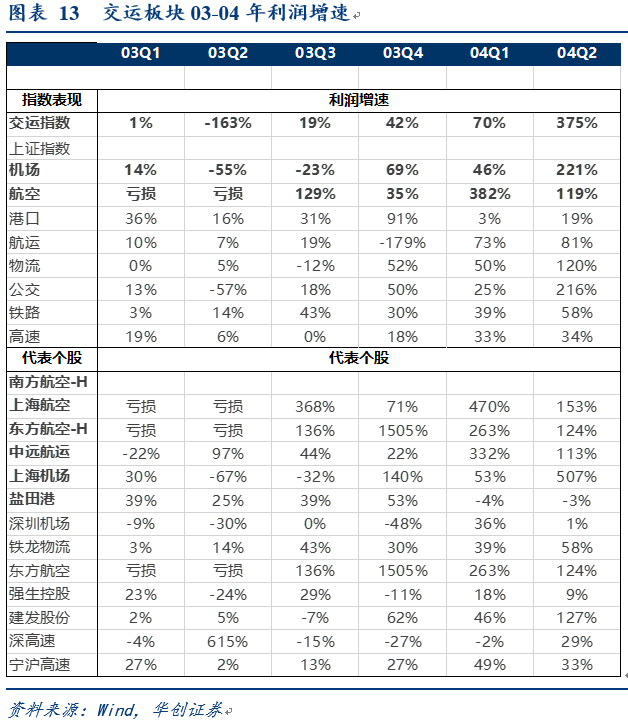

2)机场板块:连续影响两个季度后,出现强反弹。

机场行业的利润下行延续到了Q3。03年二季度和三季度单季分别下滑55%及23%,Q4开始强反弹(增速69%),04Q1-2增速为46%及221%。

代表公司:上海机场

03Q2-04Q2利润增速分别为-67%、-32%、140%、53%及507%。

3)高速板块:相对平稳,未出现利润下滑

高速公路的稳定性得以体现,Q2-Q3利润增速降至6%及0%,Q4-04Q2增速分别为18%、33%及34%。

代表公司:宁沪高速

03Q2-04Q2利润增速分别为2%、13%、27%、49%及33%。

三、复盘2003,看“非典”疫情对股价的影响

(一)交运指数与上证指数基本同步

疫情传播到扩散阶段:02年12月-03年4月中旬,未受到相关影响,市场持续上涨;

疫情扩散到高峰阶段:以4月中旬,世界卫生组织先后对许多地区提出过旅行警告,设置主要旅行警告地区和疫区为标志(包括加拿大多伦多市、新加坡、越南河内市;中国的北京市、天津市、广东省、山西省、河北省、内蒙古自治区、中国香港特别行政区和中国台湾地区等)。

4月15日交运指数与上证指数同步见顶回落,到5月13日见底,下跌过程中上证指数下跌9%,交运指数下跌13.5%。

(二)冲击过后,航空、机场反弹力度较大,H股强于A股

1、航空、机场反弹力度较大

年初到4月15日,交运指数上涨21.8%,上证指数涨幅21.6%

扩散-高峰期(03/4/15-05/13):下跌阶段

交运指数下跌14%,

跌幅16%-20%:航空、公交跌幅为19%,领跌板块;

跌幅10-15%:机场(-15%)、航运(-15%)、物流(-14%)、铁路(-13%)、高速(-12%);

跌幅0-10%:港口-9%。

稳定-消退期(03/05/14-6/3):市场反弹阶段

交运指数上涨16%,上证指数反弹6%

涨幅10-15%:港口(14.5%)、航空(13.8%)、公交(12.7%)、物流(11.5%)、机场(10.6%);

涨幅0-10%:航运(8.9%)、高速(8%)、铁路(5.4%)。

至次年(03/5/14-04/3/22):航空、机场大幅领涨。

涨幅40%:机场43%,航空42%;

涨幅30%:港口32%,航运30%;

涨幅10-20%:物流19%、公交10%;

涨幅0-10%:铁路、公路涨幅7%及6%。

代表性标的看:

扩散-高峰期(03/4/15-05/13):下跌阶段

东方航空、上海航空、上海机场、深圳机场分别下跌20%、17%、12%,19%

稳定-消退期(03/05/14-6/3):市场反弹阶段

东方航空、上海航空、上海机场、深圳机场分别上涨17%、11%、6.4%、13.3%

至次年(03/5/14-04/3/22):航空、机场大幅领涨。

东方航空、上海航空、上海机场、深圳机场分别上涨24%、67%、60%、41%。

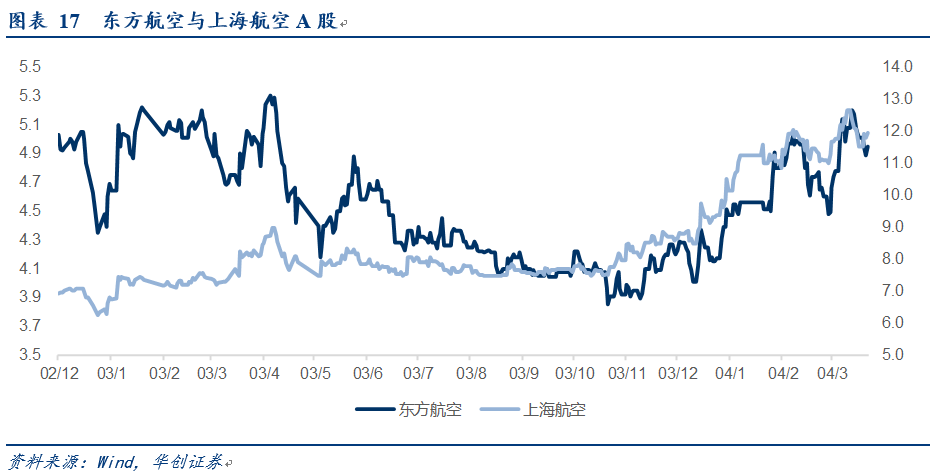

2、航空:H股与A股节奏不同,反弹力度更强

航空股港股走势的节奏则出现了不同,

年初到4月15日,南航H股、东航H股分别下跌20%及14%,距离02年12月的高点分别下跌30%及20%。

而A股航空股涨幅跟随市场超过20%,

H股在4月25日见底,开启了持续到04年3月14日,南航H上涨174%,东航H上涨114%的大行情。

其中03年5月13-04年3月22,南航、东航H股分别上涨103%及66%,同期东航A股仅上涨24%。

A股航空股较好的反弹出现在03年12月到04年3月,东航与上航分别上涨27%及43%,同期上证指数上涨21%。

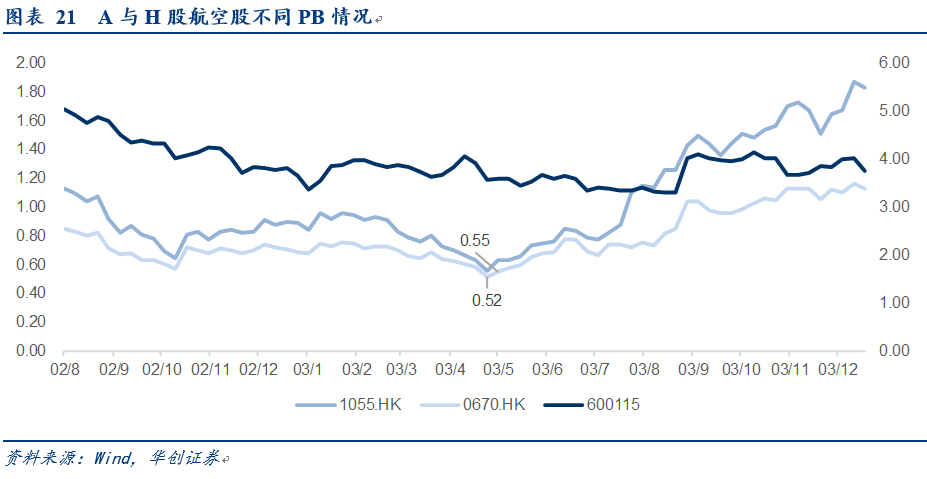

其中:我们预计A股与H股航空股的估值处于不同水平,H股彼时最低跌至0.5倍PB,而A股东航还有3倍PB,估值差异也是反弹力度不同的重要因素

附代表性事件:

2002年11月出现首个病例;

2003年3月12日,世界卫生组织(WHO)发出了全球警告,15日正式将该病命名为SARS(严重急性呼吸系统综合症);

2003年4月13日,中国决定将其列入《中华人民共和国传染病防治法》法定传染病进行管理;

2003年4月15日,WHO对全球多地设置主要旅行警告地区和疫区;

2003年4月16日,WHO宣布确认冠状病毒的一个变种是引起非典型肺炎的病原体;

2003年4月17日,中央高层会议,专门听取有关部门关于非典型肺炎防治工作的汇报;

2003年4月20日,实施疫情一日一报制,同时宣布五一黄金周暂停实施一次,确保疫情不会进一步扩散;

2003年4月22日,北京打算启用小汤山医院作为专门医院,同月30日正式启用;

2003年4月25日,北京市防治非典型肺炎指挥部成立;

2003年5月9日,北京宣布,医务人员的非典感染比例已呈明显下降趋势;

2003年5月19日,北京非典新增病例首次降至个位数;

2003年5月29日,北京非典首现零记录;

2003年6月1日,卫生部宣布北京市防治非典型肺炎指挥部撤消;

2003年6月15日,中国内地实现确诊病例、疑似病例、既往疑似转确诊病例数均为零的“三零”纪录;

2003年6月20日,小汤山医院最后患者出院;

2003年7月13日,全球非典患者人数、疑似病例人数均不再增长,本次“非典”过程基本结束。

四、2020年“疫情”冲击几何?不改长期价值,“机”从“危”来

(一)春运第16-20天数据看:疫情冲击与03年高峰期类似

春运前21日(1月10-30日),全国共发送旅客12.4亿人次,同比下降16.5%。

其中:铁路同比下降6.2%,航空同比下降11.1%,公路下降18.1%。民航发送旅客3337万人次,下降11.1%;铁路发送旅客1.86亿人次,下降6.2%;道路发送旅客10亿人次,下降18.1%。

第1-5天,整体、航空、铁路、公路增速分别为3.1%、6.8%、24.8%、-0.6%;

第6-10天,整体、航空、铁路、公路增速分别为2.1%、11.3%、16.1%、-0.5%;

第11-15天,整体、航空、铁路、公路增速分别为0.8%、1.8%、10.5%、-2.6%;

第16-20天,整体、航空、铁路、公路增速分别为-68.5、-48.7%、-63.9%、-78.5%;

可以发现从春运第14天武汉“封城”开始,春运数据出现大幅下滑,这与全社会高度重视疫情防控,鼓励减少出门直接相关。

根据16-20天的降幅来看,与2003年非典爆发期,即5月客运量下降的影响基本相当,系因本次疫情防控中,及早地启动了最高级别应对。

(二)当前的交通运输行业与03年已有本质性变化

无论从行业规模还是盈利结构,均已经发生了本质变化。

从行业规模,

以航空行业为例,2002年旅客人数仅0.86亿人,2019年6.58亿人次,近8倍增长;机队规模从587架增加至3818架;客座率提升了19个百分点至83%。

因此收入与盈利能力不可同日而语,东方航空18年收入1149亿,02年仅130亿,利润18年27亿,02年不到2亿。

对于上海机场、宁沪高速,利润从6亿与8亿提升至超过40亿的水平

从盈利结构:

如上海机场的利润驱动由航空性业务已经变为了免税等非航业务驱动。

再看整个交通运输板块,18年的利润合计已经达到了千亿规模,而02年仅数十亿。

所以我们认为,疫情的冲击不能简单的类比。

(三)不改长期价值,“机”从“危”来

我们认为,历史上看,“疫情”等冲击是一次性突发事件带来的影响,并不会改变行业发展趋势以及公司自身价值,其对经营数据-财务数据-股价表现的影响也是阶段性的冲击,因此冲击过后反而会构成投资机会。

我们对2020年本次影响做推演:

1)对出行数据的影响:

预计1月下旬到2月底,会类似03年4-6月“疫情”高峰期的影响,旅客人数出现较大幅度下行;而疫情进入稳定-衰退期后,旅客人数会大幅反弹。

关键观察时点:

a)新增病例进入稳定减少阶段,

b)宣布防控疫情工作胜利结束。

2)对财务数据的影响:

03年疫情影响主要影响为当年Q2一个季度,我们预计很大概率对2020年财务报表的影响集中在一季度,此后随着经营数据反弹,一季度的影响或逐季被消化。

若疫情较快结束,航空、机场业绩反弹力度也会较大。

3)对相关受损板块标的股价的影响:

航空、机场等节前已受冲击,预计节后惯性影响后会逐步企稳。一旦疫情防控出现好转预期,向上弹性较大,预计航空H股的弹性强于A股。

4)潜在可能受益板块:快递

2003年未曾有快递公司上市,电商快递的最初驱动来自于“淘宝”(03年诞生),故不具备历史复盘经验。

但我们认为“疫情”阶段内,居家生活或产生较多的网络购物,从而推动快递业务量上行,邮政局数据显示:1月24日至29日,全国邮政业揽收包裹8125万件,同比增长76.6%,投递包裹7817万件,同比增长110.34%。

5)我们强调长期价值:

机场:优质赛道,颜值经济黄金时代受益者。

预计精品战略未来将开启上海机场免税红利第二阶段,而料粤港澳机场群格局重塑,将加速释放白云机场免税红利。

快递:业务量仍处景气区间,关注行业格局变化。

展望2020年:预计仍将维持20%左右的业务量增速,但天量时代网络稳定性的作用将放大。建议关注行业格局演变,一看阿里能否成为破局者,求得最优解,其二看行业价格竞争是否能“终结”。重点关注韵达、顺丰,关注申通快递。

航空:极度压制会带来强劲反弹。

19年旅客增速为10年最低,20Q1遭遇疫情影响,预计将较大幅度的下滑,但航空需求韧性,延后的需求释放会使之出现极度压制下的强反弹,尤其在波音MAX仍难复飞的情况下,预计年内或出现某个季度的供需强弹性。

此外,对于稳健的高速公路龙头标的,宁沪高速、深高速等,冲击过后是投资时点,近年来高速龙头持续跑赢指数。

(四)风险提示:“疫情”冲击超预期,人民币大幅贬值,经济大幅下滑。

团队荣誉:

2019年:

新财富最佳分析师交通运输行业第四名,

上证报最佳分析师交通运输行业第三名,

新浪最佳分析师交通运输行业第四名,

水晶球最佳分析师交通运输行业第五名,

金牛奖交运行业最佳分析团队第二名。

2018年:

水晶球交通运输行业第四名,

万得资讯评选交通运输行业第二名。

2017年:

金牛奖交通运输行业第五名;

新财富最具潜力分析师第二名,新财富交通运输行业入围(第六名);

2015年: